はじめに

コロナ以降本業以外で副業を考えている人も多いと思います。

日本の会社は海外と違い、仕事を早く終わらせても早く帰れるや頑張りの差で給料にそこまで差がつく訳ではないので仕事の効率化は効果を発揮しない場面もありますが、個人で働く場合は、効率を上げていく事がプラスでしかありません。

なので自分の好きな事でないと続かないと思います。詳しくは

土日は絶対に休みたい人にはそもそも個人で働く事に向いている訳ではありません。

そして社会人の時より稼げるようにならないと今までより生活は厳しくなると思いますので、しっかり会社員時代にスキルを磨いていきましょう。

個人で全てしないといけなくなる。人間は何個も自分ができる訳ではないし、得意ではない。

人に支えられている事を忘れ、独立すると痛い目を見る事もある。お金の事が苦手な場合は税理士に頼んだり、仕事も誰かに任せられる所は任せるなど

ノマドはパソコンがあればどこでも作業が出来る為、中でもミニマリストの人にはアドレスのシェアルームもオススメです。また個人で働くだけでなくノマドの求人も存在します。

実家拠点で色々動いて旅行気分やリモートワークの人にも。

ひと月4万円定額制で月々色んな所に住み放題。水道光熱費込み、Wi-Fi付き、初期費用なしで全国100箇所以上。今も規模を拡大し続けています。

ひと部屋の値段なので2人だとよりお得です。また男女のマンネリ化を避ける為にも有効です。

今後個人で移動、動きやすいようにミニマリストになるのも1つの手です。こちらの記事も→

個人事業主になるには

個人事業主のメリット

個人事業主になるには、まず開業届を税務署へ提出する必要があります。

さらに、青色申告特別控除を受けるためには、青色申告承認申請書の提出も必要になってきます。

個人事業主として活動する際は、最低限この2種類の届出は済ませるようにしましょう。

会社に属さない時に自分で支払いの手続きをするもの 申請 支払うタイミング

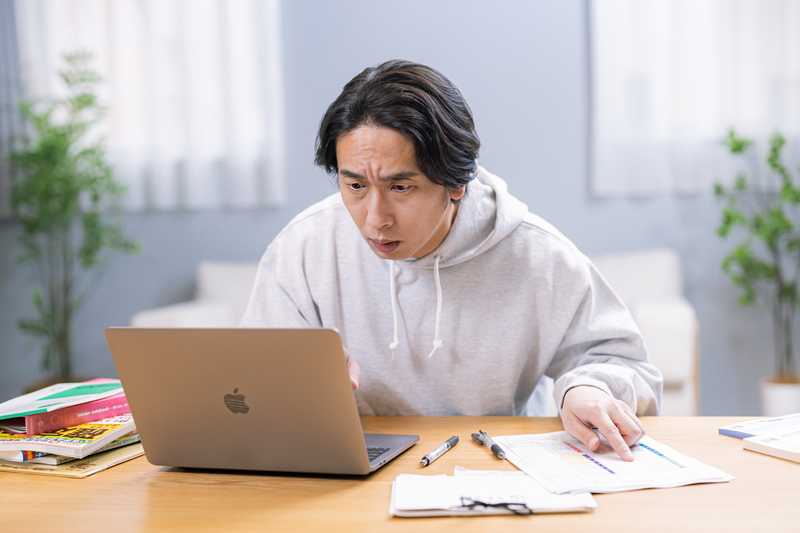

個人で稼ぐ場合は会社に属さないので自分でやる事は多いです。

お金の管理と税金、確定申告など全て自分でしないといけません。

今は確定申告もスマホから簡単に出来るようになりましたので楽になりました

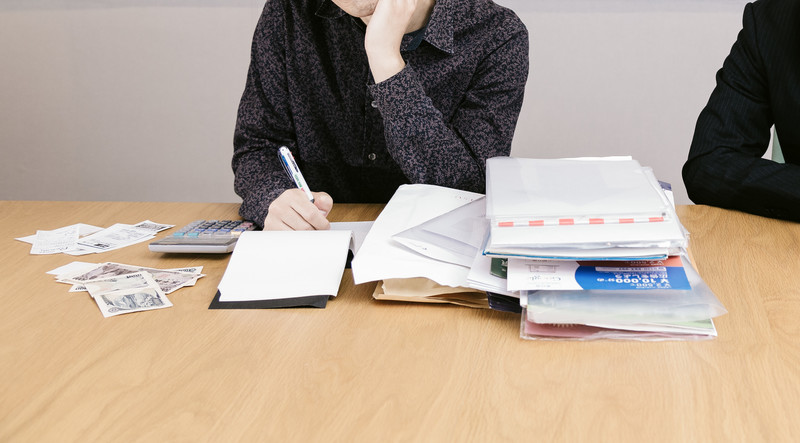

個人事業主は1月1日から12月31日までが1つの事業年度になります。したがって、税金は基本的に昨年の事業活動に対してです。

個人事業主など会社勤めでない人は、年末調整ではなく自分で所得と経費を計算し、税務署へ申告・納税する確定申告が必要です。

国税と地方税 確定申告

税金は大きく分けて国税と地方税があります。

確定申告の提出は税務署に。平日の17時までに。ただ3月は混んでいる事もあるので早めにいくか3月15日までに郵送するか。

ただ現在はネットからでも申告出来ますし、クレジットカードで支払うことも出来ます。

確定申告期間は2月16日〜3月15日の間(2021年は4月15日まで延長しましたが、毎年曜日により前後する可能性があるので早めに済ませておきましょう)※年によっては2月1日からの時もある。

申告期間内に納める税金

贈与税 誰かからお金をもらう事

消費税 事業年度の売上が1,000万円以上の場合

所得税

所得税については、給与収入のみで103万円以下の方は非課税となります。

所得税率

| 課税総所得額 | 税率 | 控除額 |

| 195万以下 | 5% | 0円 |

| 195万を超え 330万以下 | 10% | 97,500円 |

| 330万を超え 695万以下 | 20% | 427,500円 |

| 695万を超え 900万以下 | 23% | 636,000円 |

| 900万を超え 1,800万以下 | 33% | 1,536,000円 |

| 1,800万を超え 4,000万以下 | 40% | 2,796,000円 |

| 4,000万超え | 45% | 4,796,000円 |

個人事業税

個人事業主で、法定業種に該当し、年間290万円以上の事業所得のある人

毎年3月15日までに前年中の事業の所得などを、各都道府県税事務所に申告すると、8月頃に納付書が住民税同様郵送されますので、8月と11月の年2回ですので納期を忘れなければ大丈夫です。個人事業税は、都道府県に納める地方税です。

住民税

6月上旬〜中旬頃に、住民税の通知書が地方自治体から郵送されます。

住民税は、分割納付か一括納付を選択する事ができます。

ポストにコンビニ払い用紙が届きますので見逃さなければ大丈夫です。もし支払いが遅れた場合は延滞金がかかってきます。

分割で納税する場合の納付期限は、原則6月30日、8月31日、10月31日、翌年1月31日です。

この4回に分けて納付します。一括の場合は、6月30日までに納めます。

ただ非課税となる人もいます。生活保護や未成年、障害者、前年の所得が135万円以下の方(2021年度からの額)

※もし収入がまだなく無職の場合は、減免や免除、支払いの先延ばしの可能性もあるので書類が家に届いたらすぐに連絡してみましょう。

健康保険料

口座振替は納期限(基本的に当月末日)が引落し日になります。

金融機関の休業日の場合は翌営業日になります。 12月については、翌年1月の営業日初日となります。

6月から1年間分の支払いが1ヶ月毎に始まりますので遅延金が発生しないよう覚えておきましょう。一括で支払う事もできます。

※どれだけ収入がなくても減免にはなりますが、非課税になる事はないのでお金は最低限稼いでおきましょう!

国民年金

国民年金保険料の引き落とし日は、当月分が翌月末日(金融機関がお休みのときは翌営業日)です。

所得控除 一覧

基礎控除は、誰でも利用できる所得控除になります。

2020年分以降の確定申告は、基礎控除が38万円から48万円に変更されました。

その年の所得が48万円以下の場合、基礎控除を引くと所得が0になるので、税金を払う必要はありません。確定申告も不要になります。

また2021年より源泉所得税も変更されましたので確定申告の際は改めて確認しておきましょう。

控除できるもの一覧

基礎控除、医療費控除以外にも様々あります。

保険関係だと 生命保険料控除、地震保険料控除

身内 家族関係だと、配偶者控除、配偶者特別控除、扶養控除、障害者控除、ひとり親控除、寡婦控除

勤務関係は、社会保険料控除、勤労学生控除

その他、雑損控除、寄附金控除など